Banco do Brasil despenca após resultado, mas será que a queda faz sentido?

Apesar da queda de mais de 12% após o balanço, o Banco do Brasil segue sendo um dos bancos mais lucrativos e baratos da Bolsa. Neste estudo, comparamos seus indicadores com os principais pares do setor e mostramos por que, mesmo com o lucro abaixo do esperado, a queda parece exagerada diante dos fundamentos.

ESTUDO DE MERCADO

Carolina Vargas

5/18/20253 min read

Na última sexta-feira (16/05), as ações do Banco do Brasil (BBAS3) caíram mais de 12% em um único pregão, após a divulgação do balanço trimestral. O resultado veio abaixo do esperado pelo mercado, pressionado principalmente pelo aumento da inadimplência. Mas será que a reação negativa do mercado foi justificada?

Resultado abaixo, mas lucro ainda robusto

Mesmo com a surpresa negativa pontual, o Banco do Brasil continua entregando números fortes:

Lucro líquido dos últimos 12 meses: R$ 33,2 bilhões

Dividend Yield: 10%

ROE: 19,1%

P/L: 4,42

P/VP: 0,84

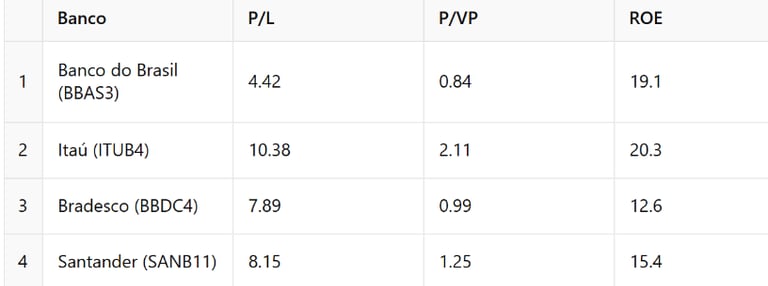

Esses números evidenciam que o BBAS3 é o banco mais barato entre os grandes do setor. Mesmo com uma rentabilidade (ROE) bastante próxima à do Itaú — que lidera esse indicador — o Banco do Brasil negocia com múltiplos muito mais baixos, como um P/L de 4,42 contra 10,38 do Itaú, e um P/VP de 0,84 contra 2,11.

Comparação com os pares

Enquanto o BBAS3 negocia a menos de uma vez o valor patrimonial (P/VP de 0,84), bancos como Itaú, Santander e até o pressionado Bradesco têm múltiplos mais elevados. Veja o comparativo:

Mesmo com o resultado pressionado, o BBAS3 continua distribuindo dividendos robustos e está com valuation atrativo.

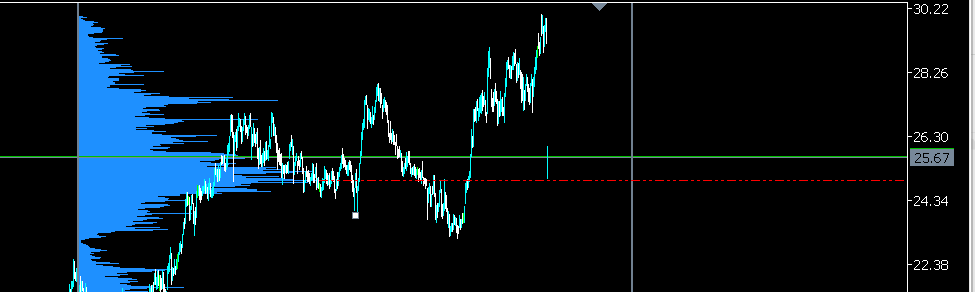

Volume financeiro recorde e suporte gráfico

Do ponto de vista técnico, a queda levou o papel de volta para uma região de forte suporte, onde historicamente houve grande concentração de volume financeiro, o que pode ser evidenciado pelo indicador volume profile em azul. No dia, foram negociados, aproximadaemente, R$3,8 bilhões, um volume bem acima da média para BB. Esse volume recorde indica possível absorção de vendas, sugerindo que investidores institucionais podem ter aproveitado a baixa para acumular posição.

Momento de Bolsa e ciclo de alta

Não podemos esquecer do contexto mais amplo. A Bolsa brasileira está em ciclo de alta, após romper topos históricos. A narrativa catastrófica que se espalhou no fim de 2024, somada à tensão internacional e ruídos políticos, não se confirmou. Agora, com o ciclo de juros se aproximando de uma inflexão e o apetite por risco crescendo, setores descontados tendem a se beneficiar — e os bancos, com múltiplos deprimidos, estão no radar.

Conclusão

A queda de BBAS3 parece exagerada diante dos fundamentos. O lucro menor já estava precificado, considerando-se os pares do setor. Para quem olha o longo prazo, essa correção pode representar uma oportunidade de entrada em um ativo lucrativo, sólido e com histórico consistente de dividendos.

No Radar Preditivo, o que importa é o que acontece nos bastidores — e os dados mostram que o Banco do Brasil continua jogando o jogo com força.

Aviso Legal:

Este conteúdo possui fins exclusivamente educativos e informativos. As opiniões aqui expressas refletem minha visão pessoal e não constituem recomendação de compra, venda ou manutenção de ativos.

Não sou analista de valores mobiliários e o site Radar Preditivo não realiza qualquer tipo de assessoria ou consultoria de investimentos.

Invista com consciência. Estude, questione e busque sempre embasamento antes de tomar qualquer decisão financeira.

Carolina Vargas - Radar Preditivo

Aqui você aprende como prever o curso futuro do mercado.

Aviso Legal:

Este conteúdo possui fins exclusivamente educativos e informativos. As opiniões aqui expressas refletem minha visão pessoal e não constituem recomendação de compra, venda ou manutenção de ativos.

Não sou analista de valores mobiliários e o site Radar Preditivo não realiza qualquer tipo de assessoria ou consultoria de investimentos.

Invista com consciência. Estude, questione e busque sempre embasamento antes de tomar qualquer decisão financeira.

© 2025. All rights reserved.